目次

本記事に掲載された情報は、2021/04/19時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

生前贈与における贈与税には、大きく分けて「 暦年課税」と「 相続時精算課税」の2つの課税方法があります。暦年課税の場合、1年間に贈与額が110万円以下なら贈与税がかからず、贈与税の申告も不要です。しかし、110万円以下の生前贈与であっても、場合によっては贈与税が課せられることがあります。この記事では、生前贈与の注意点として、110万円以下でも贈与税が課せられるケースについて解説します。

1. 110万円以下でも贈与税がかかるケース

生前贈与の場合、1年間の贈与額が110万円以下の暦年贈与であれば贈与税が課せられません。そのため、110万円以下の財産を生きている間に贈与し、将来の相続財産を減らすことで相続への備えをしようとお考えの方は多くいらっしゃいます。

ですが、110万円以下の贈与においても、注意すべき点はあります。生前贈与で相続への備えをする場合には、注意点についてもしっかりと把握しておきましょう。

1-1. 定期贈与とみなされる場合

110万円以下なら非課税だからと毎年暦年贈与をしていたつもりが、相続税等の税務調査で定期贈与とみなされてしまい、贈与税が課せられるケースがあります。

例えば、2,000万円の財産を子供2人へ1,000万円ずつ、10年間かけて生前贈与する場合、贈与者としては毎年110万円以下の財産を贈与していたつもりであっても、1,000万円の贈与を分割で支払っただけだと税務署に判断されてしまうと、暦年贈与ではなく定期贈与であったとみなされ、1,000万円の一括贈与と同じ贈与税が課せられるのです。

110万円以下の生前贈与では次のことに注意し、定期贈与とみなされないようにしましょう。

贈与契約書の作成

暦年贈与を定期贈与とみなされないためには、子供や孫への生前贈与であってもしっかりとした贈与契約書を作成し、生前贈与の事実を立証できるようにしておきましょう。例えば、毎年110万円ずつの財産を生前贈与する場合、贈与契約書は毎年贈与を行うたびに作成する必要があります。

生前贈与に関する贈与契約について、詳細は以下のページをご参照ください。

現金よりも銀行振り込み

生前贈与における金銭の受け渡しは、現金手渡しよりも銀行振り込みで行うことをおすすめします。子供や孫など、親族だからといって現金手渡しで贈与してしまうと、履歴が残っていないことから、税務署に否認される可能性があります。金銭の受け渡しは、贈与契約書に基づいて銀行振り込みで行った方が、間違いなく贈与が行われたという事実が証明できます。

また、生前贈与を成立させるには、贈与者と受贈者双方の合意があり、贈与した財産は受贈者が自由に使える状態にあることが大前提です。受贈者名義の銀行口座を作って財産を移動させ、通帳自体は贈与者が管理している(受贈者は自由に使えない状態)という場合も生前贈与とみなされませんので、注意しましょう。

贈与税の申告

生前贈与を行った場合、1年間110万円以下であれば贈与税がかからず、確定申告の必要もありません。ですが、あえて贈与税の申告をしておくことで、暦年贈与の履歴を残すのも効果的です。贈与税の申告を行う際は、贈与契約書の添付が必要です。

生前贈与に関する確定申告について、詳細は以下のページをご参照ください。

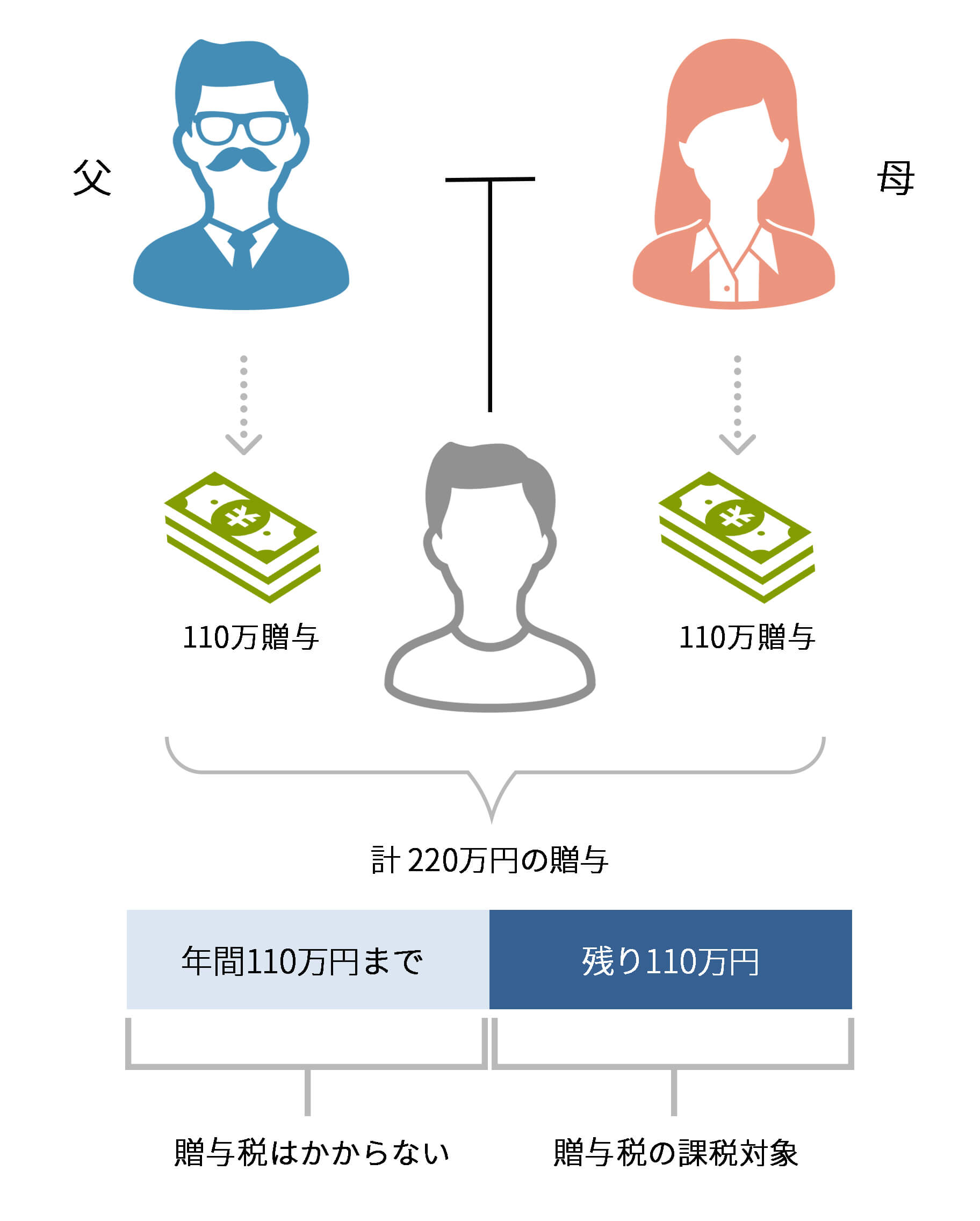

1-2. 贈与者(父、母)一人につき110万ずつ非課税ではない

生前贈与における暦年贈与の非課税範囲は110万円です。110万円以下であれば贈与税は課せられません。

ただし、この110万円は、1人の人が1年間に受け取った財産の合計額のことです。そのため、例えば、同じ年に父親と母親からそれぞれ110万円ずつの財産を受け取ったという場合には注意が必要です。このケースでは、子供が1年間に受け取った財産の合計は220万円となるため、110万円を超える贈与として、贈与税の申告・納付が必要になります。

1-3. 死亡前3年以内の贈与の場合

生前贈与には、「生前贈与の3年内加算」という規定があります。例えば親子間贈与の場合、贈与者である親の死亡から遡って3年以内に子供に対して生前贈与をおこなったとしても、法定相続人である子供への生前贈与はなかったものとみなされてしまうことです。

つまり、生前贈与をお考えの場合は、できるだけ早めに進めた方がよいといえるでしょう。

2. 贈与税の贈与税の特例活用

生前贈与では、暦年贈与だけでなく、様々な贈与税の非課税特例を活用することができます。ライフステージに合わせて「子供の結婚や子育て資金」「子供や孫の教育資金」「子供や孫のマイホーム取得資金」「夫婦間で居住用不動産の贈与」など、上手に活用し、贈与税・相続税への準備をしましょう。

生前贈与の非課税特例

| 贈与税の特例 | 非課税限度額 | 要件 |

|---|---|---|

| 相続時精算課税制度 | 2,500万円 |

|

| 配偶者控除 | 2,000万円 |

|

| 住宅取得等資金 | 1,500万円(省エネ住宅で住宅の消費税10%の場合) ※ 2020年4月1日以後契約 |

|

| 教育資金一括贈与 | 1,500万円 |

|

| 結婚・子育て | 1,000万円(結婚資金は300万円) |

|

贈与税の非課税特例について、詳細は以下ページをご参照ください。

3. 不動産を活用した少額からの相続への備え

財産を現金のまま生前贈与するだけでなく、不動産を購入することで財産価値を変え、財産の評価額を低く抑えることができる可能性があります。

都心のオフィスビルを中心に扱う弊社の不動産小口化商品「Vシェア」は、資産価値が高く、実勢価格と路線価に開きがあるなど、希少性が高く資産価値が高い物件をプロの目で選んで小口化し、共有持ち分として保有できるよう開発された商品です。1口100万円単位で5口(500万円)から購入でき、現物不動産と同様に生前贈与や相続することも可能です。さらに資産を分割して複数人へ引き継ぐことが可能です。もちろん、運用利益の配当を得ることもできるので、資産運用と相続への備えをセットで検討する場合に、おすすめの商品です。

- 不動産小口化商品「Vシェア」とは

- 不動産小口化商品「Vシェア」の物件情報を見る

4. 最後に

今回は、生前贈与の注意点として、年間の贈与額が110万円以下でも贈与税が課せられるケースや、贈与税の特例を活用した相続への備えについて解説してきました。1年間の贈与額が110万円以下の暦年贈与であれば贈与税が課せられませんが、税務署から否認されてしまわないように、今回ご紹介した注意点を参考になさってください。

さらに、生前贈与は現金で行うよりも、現金を不動産価値に換価して引き継ぐことで、財産の評価額を低く抑えることができる可能性があります。生前贈与を検討される際は、ぜひ贈与・相続への備えとしてもおすすめの不動産小口化商品「Vシェア」をご活用ください。

- 本記事に記載された情報は、掲載日時点のものです。掲載されている情報は、予告なしに変更されることがありますので、あらかじめご了承ください。

- 本記事では、記事のテーマに関する一般的な内容を記載しており、資産運用・投資・税制等について期待した効果が得られるかについては、各記事の分野の専門家にお問い合わせください。弊社では、何ら責任を負うものではありません。

もしくは

無料ご相談窓口

0120-948-827

受付時間 平日 9:30-18:00

今すぐの相談をご希望される方は

【無料ご相談窓口】までお電話ください。

税務の取扱に関する監修

マックス総合税理士法人マックスソウゴウゼイリシホウジン

渋谷本社、自由が丘オフィスを拠点に、東京都心及び、城南地区の地主や資産家に対し、『民事信託も活用した相続・相続への準備、不動産の売買や贈与時の提案』といった資産税コンサルティングを手がける。

毎週末、不動産に関する税務相談会も行っており、ただの税務理論だけでなく、不動産の現場にも精通する知識と経験を備えている。

マックス総合税理士法人( http://www.max-gtax.com/)

贈与税の記事一覧に戻る